収益不動産を購入する際にまず始めに注意が必要な事は、前回までの講座でお話して来たように表面的な利回りがいくら高くても、空室損・未回収損の見積もり次第では、全く魅力の無い物件、言い換えれば、投資価値の無い物件になってしまう!という数字のマジックのような落とし穴がありますので注意が必要です。

つまり、収益不動産の不動産価値を判断するに際しては、表面的な年収では無く、実質的な年収を把握する事が重要である! ということになります。

今日は「EGI」についてのワンポイント解説です!

1.GPI(潜在総収入)(解説記事はこちら)

↓

2.空室損・未回収損 (解説記事はこちら)

↓

3.実質的な家賃収入(+)

↓

4.運営費(-)

↓

5.手取りの家賃収入(3-4)(+)

↓

6.ローン返済(-)

↓

7.キャッシュフロー(+)

毎度お馴染みのキャッシュフローツリーでご説明します。

収益不動産が持つ最大限の収益力のことを、不動産投資理論では「GPI」と言うとお話しましたが、「(GPI)−(空室損・未回収損)」を引き算した、その物件が持つ実質的な年収の事をEGI(Effective Gross Income=実効総収入)と言います。

不動産投資理論では、上記キャッシュフローツリーでは(3)に当たるEGIを正確に押さえる事が極めて重要であり、これがその収益不動産が持つ「実質的な最大年収」と考えます。その上の(1)GPIは一応の参考にはしますけど、当てにはしません。仮に、ある年の終わりに収支計算してみたら、たまたまその年はGPI年収が取れていてラッキーだった…! そんなスタンスの考え方が重要です。

実際には、投資対象物件の資料が手に入ったら以下のように・・・

A物件

(価格:5000万円、表面利回り8%)

1.GPI(潜在総収入)=+4,000,000円

↓

2.空室損5%・未回収損0%=(-200,000円)

↓

3.EGI(+3,800,000円)

↓

★EGIの物件価格に対する利回り=7.6%

B物件

(価格:5000万円、表面利回り16%)

1.GPI(潜在総収入)=+8,000,000円

↓

2.空室損30%・未回収損10%=(-3,200,000円)

↓

3.EGI(+4,800,000円)

↓

★EGIの物件価格に対する利回り=9.6%

このように、複数物件を「キャッシュフローツリーという物差し」を用いて、数字で比較するクセをつけるようにすると、表面利回りに惑わされない正しい不動産投資分析の力がついて来ますので、色々と仮説を立てて計算する練習をしてみると良いと思います。

※ご注意※

上記の例では説明を簡単にするために「(表面的な年収)=(GPI)」という計算をしていますが、実際には(表面的な年収)と(GPI)とは違いますので注意して下さい。

(何が違うのかはこちらを確認して下さい)

次回は先のお話に進みますね!

今日も最後までお読み頂き有難うございました。

もし何かの参考になれば、この下にあるイイネ・+1・ツイートボタンをポチッと押して頂ければとても嬉しいです!

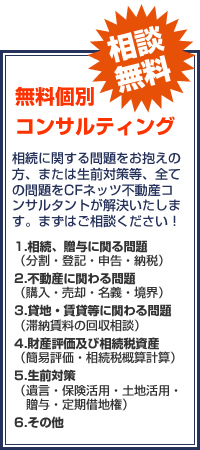

今年から不動産投資を始めたい方のために「(無料)個別相談」を開催しています!

ご希望でしたらお気軽にご相談下さい!

▼お問い合わせ・ご相談はこちらから▼

▼メール送信先:fujiwara@cfnets.co.jp ▼

今日も一日よろしくお願いします。